Via le mani da un fondo sovrano

- Introduction L’essenziale in breve | Posizione di economiesuisse

- Chapter 1 La tentazione del denaro a buon mercato

- Chapter 2 Fondi sovrani all’estero: modelli per la Svizzera?

- Chapter 3 Perché la Banca nazionale non può essere il guardiano di un fondo sovrano

- Chapter 4 L’illusione dell’indebitamento “low cost”

- Chapter 5 Fondo sovrano – desideri e realtà

- Chapter 6 Conclusione: una Banca nazionale indipendente e una politica finanziaria sostenibile sono la via maestra

La tentazione del denaro a buon mercato

Dopo l’inizio della crisi finanziaria ed economica nel 2007, lo stato d’urgenza monetaria ha assunto una dimensione planetaria. Per evitare una crisi economica ancora peggiore, la maggior parte delle banche centrali in tutto il mondo sono intervenute in modo drastico, abbassando i tassi d’interesse a livelli storici. Anche gli ingenti acquisti di obbligazioni hanno spinto al ribasso i tassi d'interesse a lungo termine.

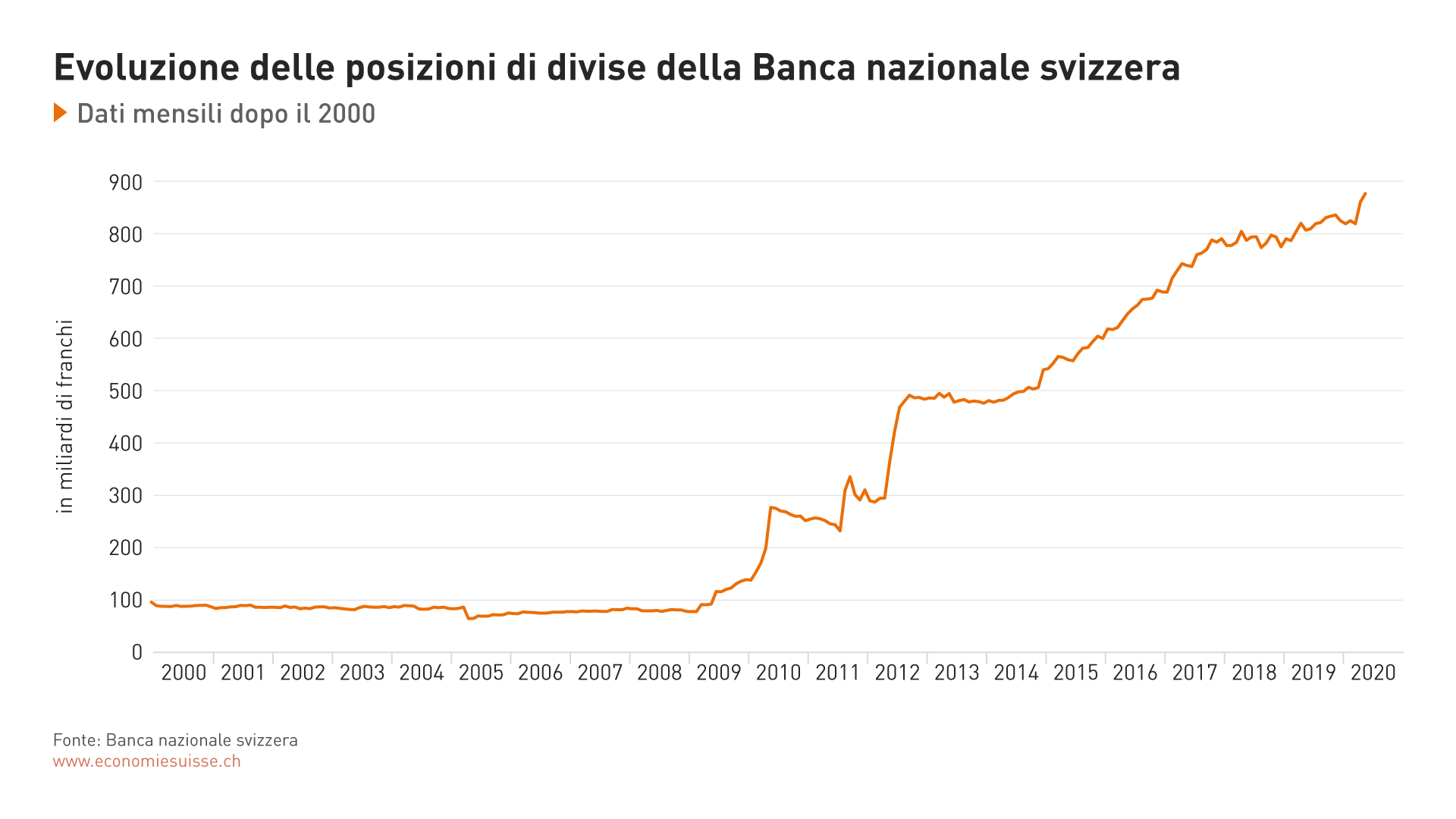

Questi sviluppi internazionali non hanno risparmiato la Svizzera. Grazie alle scelte della BNS e alla sua politica economica prudente, il nostro Paese ha potuto attraversare le turbolenze con una certa facilità, ma la crescita robusta ha indotto un apprezzamento costante delfranco svizzero. Le conseguenze sono note. In un primo tempo, la BNS ha tentato di contrastare la tendenza riducendo i tassi con gli strumenti convenzionali. Nel settembre 2011 però essa è stata costretta ad introdurre un tasso minimo di cambio e, per applicarlo, è intervenuta regolarmente sul mercato dei cambi. A seguito di questa politica, come mostra il grafico 1, le riserve della BNS sono enormemente aumentate.

Come noto, la Banca nazionale ha abbandonato il tasso minimo di cambio il 15 gennaio 2015 e nel contempo ha abbassato il tasso di riferimento al livello più basso di tutti i tempi di -0,75 %. Il franco si è allora fortemente apprezzato, per stabilirsi dopo alcune settimane attorno a 1,05–1,10 CHF/EURO, un livello che pesa sull’economia svizzera. Ad ogni modo la BNS deve intervenire puntualmente sul mercato dei cambi per stabilizzare il corso, acquistando delle divise. Essa interviene sul mercato dei cambi anche in relazione alla crisi del coronavirus. Le sue riserve di divise si avvicinano attualmente agli 810 miliardi di franchi svizzeri. Questo equivale a circa il 117% della prestazione economica annua della Svizzera.

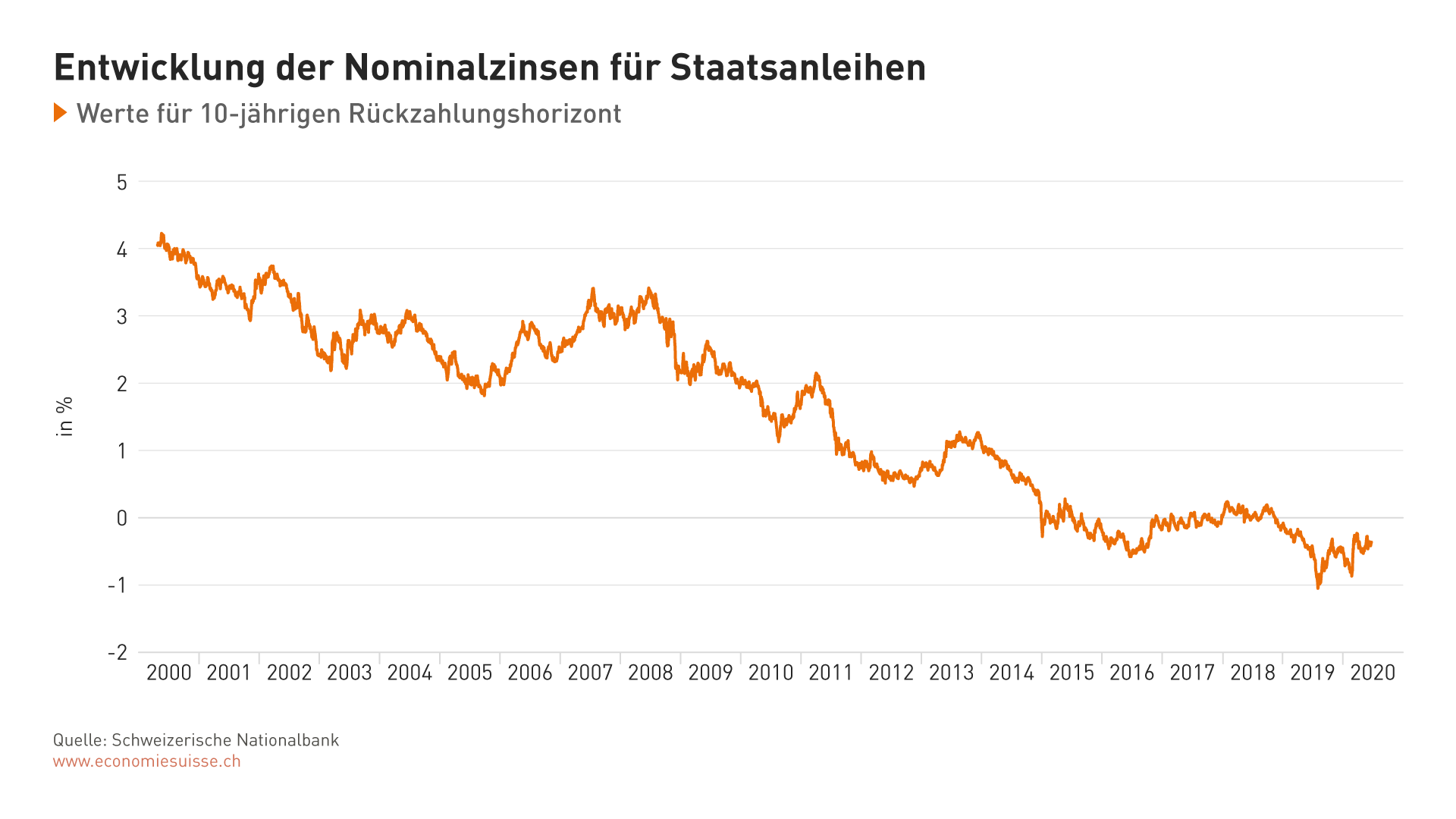

I tassi di interesse si sono sviluppati in modo quasi opposto allo sviluppo del portafoglio di divise della BNS. Già nel corso della crisi finanziaria del 2008, la BNS aveva massicciamente ridotto i tassi di riferimento a corto termine, quasi a zero. Anche i tassi a lungo termine che la Confederazione deve versare sulle obbligazioni hanno denotato un continuo calo, come mostra il grafico 2. Dopo l’abbandono del tasso minimo di cambio da parte della Banca nazionale e l’introduzione degli interessi negativi, i tassi d’interesse nominali a lungo termine hanno però seguito direttamente gli adattamenti del tasso di riferimento. Nel 2018 il tasso d’interesse a tratti è stato positivo prima di scendere a -1,0% con il rallentamento internazionale dell’economia. Nell’attuale crisi del coronavirus i tassi hanno iniziato a scendere per poi risalire. Il tasso d’interesse resta però negativo. Questo significa che, per certe durate, la Confederazione può oggi contrarre dei debiti a tassi negativi. Al momento di ricevere il denaro, essa ne riceve così di più (almeno in valore nominale) di quanto dovrà ripagare in seguito. Un fenomeno eccezionale anche dal punto di vista storico.

Un «free lunch» per la Svizzera?

A prima vista sembrerebbe che la Svizzera possa accedere a fonti pressoché inesauribili di redditi – almeno a breve e medio termine – senza incorrere in spese. Una sorta di «free lunch». La Banca nazionale potrebbe apparentemente acquisire risorse stampando banconote senza minacciare la stabilità dei prezzi al consumo. Anzi, questo indebolirebbe anche il franco sopravvalutato, a beneficio dell’industria elvetica, mentre la Confederazione potrebbe indebitarsi realizzando addirittura degli utili. Insomma, il fatto di «indebitarsi» potrebbe perdere il suo aspetto problematico per sembrare addirittura un affare lucrativo.

In questo contesto non è sorprendente che la politica voglia approfittare di questa presunta “manna finanziaria”. Da più parti si propone la creazione di un fondo sovrano, che dovrebbe sfruttare l’attuale situazione del franco forte, effettuare degli investimenti “nell’interesse della Svizzera” e – come piacevole effetto collaterale - ridurre le difficoltà economiche dell’industria esportatrice. Singapore e la Norvegia, ma anche Hong Kong, con i loro fondi sovrani coronati dal successo, sono spesso citati come modello. Gli argomenti di cui sopra hanno condotto ad una discussione politica che si concentra su due possibili soluzioni, secondo dei concetti molto diversi. Esaminiamoli di seguito:

- Una parte delle riserve di divise della Banca nazionale sarebbe trasferita in un fondo separato che potrebbe procedere ad investimenti offrendo un potenziale di rendimento più elevato dell’attuale strategia d’investimento della BNS. Numerose proposte mirano inoltre ad investimenti di natura strategica destinati, ad esempio, a progetti innovativi o ad infrastrutture d’importanza strategica all’estero. Grazie a questo genere di fondo sovrano, si pensa comunemente, la ridestinazione di una parte delle riserve della BNS allenterebbe la pressione politica che essa subisce. Alcuni propongono di adattare le regole d’investimento della Banca nazionale allo scopo di aumentare il potenziale di reddito delle riserve.

- La Confederazione dovrebbe sfruttare la situazione dei tassi d’interesse bassi, anzi negativi, per investire sul mercato una somma considerevole (ad esempio 100 miliardi di franchi) in prestiti pubblici. Mezzi che sarebbero in seguito investiti in attivi e progetti altamente redditizi e “promettenti”, come del capitale rischio per innovazioni o investimenti in energie alternative. Alcuni propongono anche di optare per un approccio concentrato su progetti infrastrutturali in Svizzera (ferrovia, strada, ricerca, formazione, ecc.).

Queste forme di fondi sovrani sono un risultato diretto della situazione monetaria attuale. Una mozione del PPD combina le due idee. Essa chiede la creazione di un fondo presso la Confederazione, ma che sarebbe finanziato mediante crediti presso la BNS. Nel contesto della crisi del coronavirus, l’idea di un fondo sovrano è ancora più allettante, come se potesse generare delle risorse finanziarie per magia. Sfortunatamente e indipendentemente dalla forma del fondo, esse nascono dalla tentazione del denaro a buon mercato, dando l’illusione di un guadagno gratuito e privo di rischi. Come dimostreremo in questo dossierpolitica, il “free lunch” non esiste, nemmeno in questi tempi eccezionali che la politica monetaria sta attraversando. Al contrario. Dal punto di vista economico, le idee di fondo sovrano devono essere assolutamente respinte.