La fin des taux négatifs : enfin !

92 mois après avoir introduit les taux négatifs, la Banque nationale suisse (BNS) les supprime à nouveau en relevant son taux directeur de 0,75 point de pourcentage. Enfin. Certes, les taux négatifs ont pu être nécessaires, la politique monétaire ultra-expansive de la Banque centrale européenne (BCE) ayant strictement limité la marge de manœuvre de la BNS ces dernières années. Des taux plus élevés en Suisse que dans la zone euro auraient fait exploser le franc, fortement surévalué pendant longtemps. Cependant, les taux négatifs sont un non-sens d’un point de vue économique. Les intérêts sont le prix de l’argent et si l’on ne doit rien payer pour un bien, celui-ci est utilisé avec excès et sans considération. Avec la hausse des taux, c’est l’expulsion du paradis de la dette qui a commencé. Aux États-Unis et dans l’Union européenne, l’argent bon marché a gonflé les marchés financiers et fortement accru la dette publique. En Suisse, le point faible est le marché immobilier.

Où que l’on regarde, il n’y a que des montagnes de dettes. Les États, les particuliers et les entreprises se sont habitués à la longue période d’argent bon marché et ont augmenté leur endettement – dans le monde entier. À croire que l’argent pouvait «racheter» tous les maux, sans que l’on doive se préoccuper du lendemain. Cela fait quatorze ans que la crise des marchés financiers a ébranlé le monde. Depuis, les taux sont restés bas. Le 22 janvier 2015, la BNS a introduit les taux négatifs, un outil que la banque centrale danoise avait déjà expérimenté. Le Japon et la BCE ont suivi plus tard.

Chez les économistes, l’effet des taux négatifs est sujet à controverse. Premièrement, ils inciteraient les banques à réaffecter les fonds à des placements à long terme tels que les obligations d’État ou d’entreprises, ce qui ferait baisser le taux à long terme. Deuxièmement, une partie des fonds serait retirée de la banque centrale et octroyée davantage sous forme de crédits, stimulant l’économie. Dans le cas de la Suisse, l’objectif déclaré des taux négatifs était d’empêcher une appréciation encore plus forte du franc. Il est impossible de dire avec précision si ce sont les taux négatifs ou les vastes interventions de la BNS sur le marché des changes qui auront été plus efficaces pour stabiliser le franc.

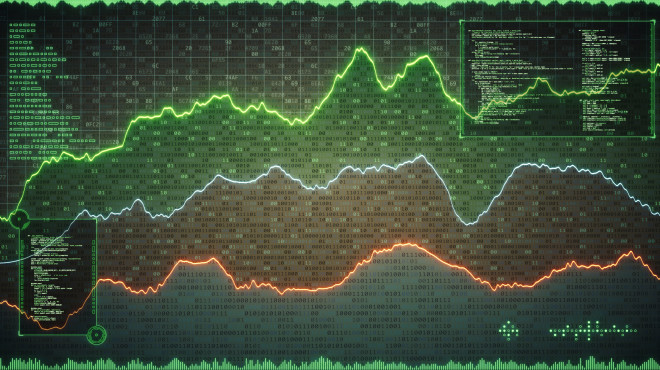

Le plus gros problème engendré par la longue période de taux bas en Suisse est sans doute l’évolution des prix de l’immobilier. Le graphique montre clairement qu’autour de la crise des marchés financiers (2008/2009), ce domaine a accusé une forte hausse des prix (en termes réels, c’est-à-dire corrigés de l’inflation). À un rythme soutenu, la BNS avait alors abaissé les taux à court terme, de 2,75% à 0,5%. Par rapport à l’an 2000, le prix en termes réels d’une maison est aujourd’hui en moyenne 76% plus élevé en Suisse. Notre pays n’est d’ailleurs pas le seul à afficher de telles augmentations dans l’immobilier: en Allemagne et ailleurs en Europe, les prix se sont également envolés ces dernières années. Aux États-Unis, pays où a éclaté l’énorme crise immobilière qui a tant secoué les marchés financiers, les prix de l’immobilier ont désormais dépassé le pic de 2007. Mais avant de parler véritablement de «bulle» en Suisse ou ailleurs, il faut que celle-ci éclate. Les signes en ce sens s’amoncellent.

Conclusion : l’argent bon marché entraîne des distorsions et le paradis de la dette n’est pas éternel. En Suisse, les taux sont pour l’heure seulement revenus au niveau de 2008. Le prochain pas en direction d’une normalisation ne saurait donc tarder. Mais au moins les taux négatifs sont désormais de l’histoire ancienne. Espérons qu’ils le resteront.

Cinq aspects problématiques

1. Obligations d’État suisses avec rendement négatif; obligations d’État et d’entreprises à très faible rémunération; l’endettement des institutions est favorisé

2. État d’urgence en matière de placements: fuite vers des placements plus risqués

3. Fuite vers l’immobilier

4. Excès sur les marchés financiers

5. Entreprises zombies, qui ne pourraient pas assumer leur dette à des taux normaux et survivent uniquement grâce aux taux très bas