Inflazione XV: È possibile un «soft landing» negli Stati Uniti?

Negli Stati Uniti si moltiplicano i segnali di rallentamento dell'economia. Purtroppo, un rallentamento è probabilmente inevitabile se si vuole arrestare una persistente inflazione. Infatti, nonostante il forte aumento dei tassi di interesse, l'inflazione di fondo - cioè quella che esclude le componenti volatili dell'energia e delle derrate alimentari - non è ancora scesa. A quanto pare, per domarla nel lungo periodo, dovremo accettare costi più elevati per l'economia reale. La questione cruciale è se sia possibile un «atterraggio morbido (soft landing)» o se sia necessaria una grave recessione per interrompere la tendenza dei prezzi.

Facciamo un breve passo indietro: l'ultima volta che la Svizzera ha registrato tassi d'inflazione veramente elevati è stato alla fine degli anni '80. In quel periodo il mercato immobiliare si stava surriscaldando. Il mercato del lavoro era in piena espansione e i salari aumentavano rapidamente. In altre parole, era in pieno corso la spirale prezzi-salari. La politica fiscale sosteneva i fuochi d'artificio con spese generose. Ma è stata la politica monetaria a permettere l'impennata dei prezzi. Alla fine degli anni '80, la politica monetaria era troppo espansiva. Quando la Banca nazionale svizzera (BNS) è intervenuta, aumentando bruscamente i tassi di interesse, il mercato immobiliare è crollato. Ne è seguita una reazione a catena negativa che ha portato alla recessione e poi alla stagnazione.

Sebbene i due sviluppi economici non siano perfettamente comparabili, vi sono notevoli analogie con l'attuale situazione degli Stati Uniti: le politiche fiscali e monetarie statunitensi sono state troppo espansive. Il mercato del lavoro si è prosciugato. Si è innescata una spirale prezzi-salari. La banca centrale statunitense (FED) ha reagito troppo tardi all'impennata inflazionistica, ma ha in seguito aumentato i tassi di interesse a ritmo sostenuto. Ci sarà un atterraggio duro o un atterraggio morbido, con un calo dei prezzi e senza una grave recessione?

Il fatto che i livelli di indebitamento siano a livelli record negli Stati Uniti (come altrove) fa presagire un atterraggio duro. Governi, imprese e privati hanno approfittato dei bassi tassi di interesse per prendere in prestito capitali a condizioni vantaggiose. I debitori sono ora confrontati a tassi di interesse più elevati. Se la manovra dovesse fallire, sono possibili anche reazioni a catena negative e brusche.

Se i prezzi si muovessero nella direzione desiderata, la FED potrebbe rapidamente adeguare i tassi di interesse, il che deporrebbe a favore di un atterraggio morbido. In retrospettiva, questo è proprio ciò che non è accaduto in Svizzera all'inizio degli anni ‘90. Per molto tempo - forse troppo - la BNS ha mantenuto alti i tassi di interesse, prolungando il rallentamento economico.

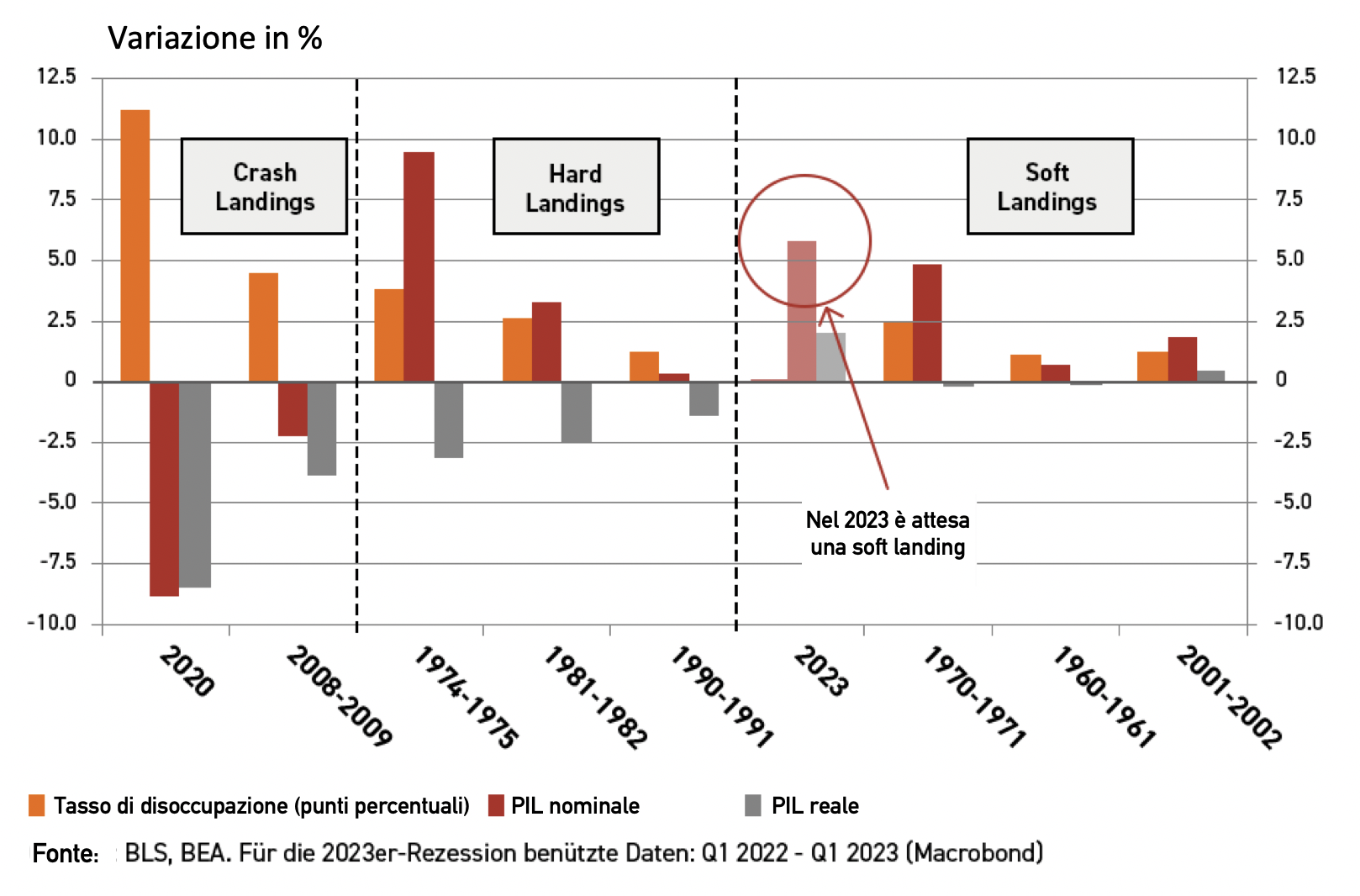

Attualmente, la maggior parte degli addetti ai lavori scommette su un "atterraggio morbido" negli Stati Uniti. Secondo il grafico sottostante, ciò è del tutto possibile. Nemmeno le recessioni del 1960, 1970 e 2000 hanno comportato un brusco calo del prodotto interno lordo (PIL). Se guardiamo al tasso di disoccupazione, invece, l'atterraggio è stato più che movimentato, anche durante la recessione degli anni '70, quando è aumentato di circa 2,5 punti. Le recessioni del 1974, 1981 e 1990 sono state seguite da atterraggi difficili. Ogni volta, il PIL reale è crollato e il tasso di disoccupazione è aumentato. La crisi dei mercati finanziari e la crisi del carbone hanno avuto conseguenze ancora più gravi, ma il tasso di inflazione non è stato il nocciolo del problema. È quindi preferibile concentrarsi sulla recessione del 1981, nota come "disinflazione di Volcker". L'allora presidente della FED, Paul Volcker, combatté l'inflazione con una politica monetaria restrittiva, che portò a una recessione economica.

Quali lezioni possiamo trarre da questa situazione? Combattere l'inflazione può essere costoso. Non c'è alcuna garanzia che gli Stati Uniti riescano ad effettuare un atterraggio morbido. Ma l'alternativa a una lotta decisa contro l'inflazione sarebbe un'inflazione elevata per gli anni futuri, che probabilmente rallenterebbe la crescita economica. E questo ci porterebbe in una situazione che nessuno vuole: la stagflazione.

FOKUS INFLATION

Puntata I: Gara alle illusioni monetarie: il franco non è più così forte come nel 2015

Puntata II: Quattro spiegazioni al tasso d’inflazione record negli Stati Uniti

Puntata III: «This time is different», veramente?

Puntata IV: Un fenomeno non neutrale, anzi piuttosto deleterio

Puntata V: La BNS indipendente contrattacca

Puntata VI: Perché l’aumento del prezzo del petrolio non si ripercuote maggiormente in Svizzera?

Puntata VII: La guerra in Ucraina spinge l’inflazione

Puntata VIII: La tempesta perfetta, o come appare l’iperinflazione

Puntata IX: La politica monetaria degli Stati Uniti e della BCE – scherzare con il fuoco

Puntata X: La Turchia andrà a finire nell’iperinflazione?

Puntata XI: Una banca centrale deve avere la libertà di poter sorprendere i mercati

Puntata XII: «Forward guidance» - una medicina con effetti secondari

Puntata XIII: Prezzi statali non fanno altro che peggiorare le cose

Puntata XIV: L’aumento dei tassi di interesse basterà a contenere l’inflazione?