Corona-Notprogramme: Woher nimmt der Bund das Geld?

Zur finanziellen Abfederung der wirtschaftlichen Folgen der Ausbreitung des Coronavirus hat der Bundesrat Notmassnahmen beschlossen. Dieser Beitrag gibt eine Übersicht über die Finanzierung, auch wenn noch nicht alle Details entschieden sind. Klar ist jedoch: Die Schuldenbremse ist flexibel genug, damit auch sehr grosse Massnahmenpakete im Rahmen der gesetzlichen Vorgaben möglich sind.

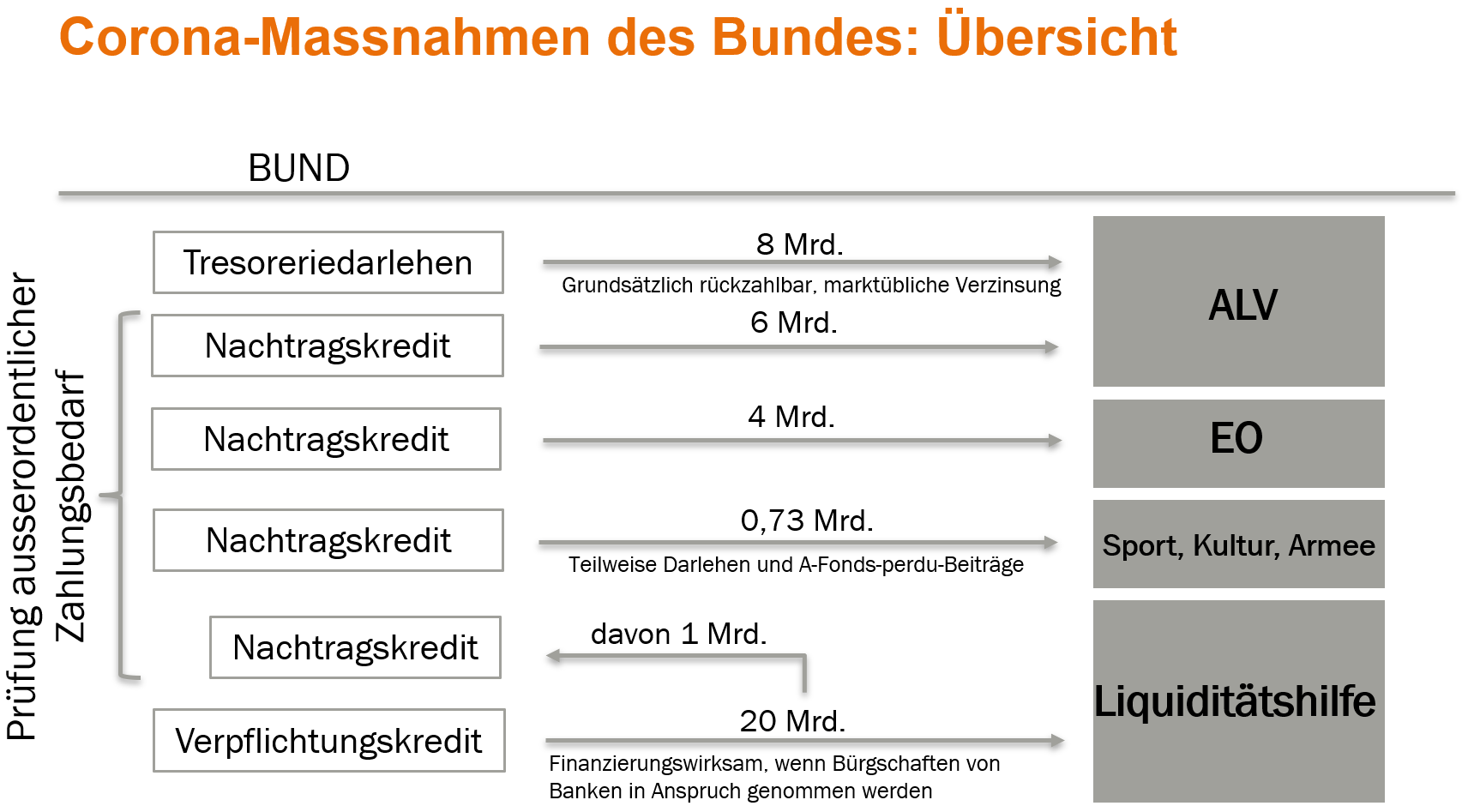

Der Bundesrat hat zwei grössere Massnahmenpakete zur Bewältigung der Corona-Krise geschnürt. Als erste Soforthilfe hat er am 13. März 10 Milliarden Franken zur Verfügung gestellt. Von diesem Betrag werden 8 Milliarden Franken zur Finanzierung von Kurzarbeitsentschädigungen in den Ausgleichsfonds der Arbeitslosenversicherung (ALV) geleitet. Der Bund richtet diesen Betrag in Form von sogenannten Tresoreriedarlehen aus. Dabei handelt es sich um finanzielle Mittel, die vom ALV-Fonds bis zu einem bestimmten Betrag bei der Bundestresorerie (die «Kasse des Bundes»), ohne Umweg über den Bundeshaushalt, direkt abgerufen werden können. Die Mittel stellen, wie es der Name sagt, Darlehen dar. Sie sind dem Bund zu verzinsen und zurückzuzahlen.

Der ALV-Fonds kann sich auf diese Weise bis zu einer Höhe von 2,5 Prozent der beitragspflichtigen Lohnsumme verschulden. Dieser Wert liegt aktuell ungefähr bei 8 Milliarden Franken. Braucht die ALV mehr Mittel und übersteigt die Verschuldung die 2,5-Prozent-Marke, muss der Bundesrat die Lohnbeiträge für die ALV erhöhen und eine Sanierungsvorlage vorlegen. Um eine solche Entwicklung zu verhindern – der Bundesrat geht davon aus, dass die ALV effektiv zusätzliche Mittel über 8 Milliarden Franken hinaus benötigt –, wurde in einem zweiten Massnahmenpaket, das der Bundesrat am 20. März vorgelegt hat, eine Einlage in den ALV-Fonds von 6 Milliarden Franken in Form eines Nachtragskredits beschlossen. Anders als bei den vorerwähnten Tresoreriemitteln handelt es sich diesmal nicht um rückzahlbare Darlehen, sondern um eine A-Fonds-perdu-Einlage des Bundes. Die ALV kann damit mehr Mittel einsetzen, bis die 2,5-Prozent-Marke erreicht wird.

Auch Selbstständigerwerbende werden entschädigt

Weiter tätigt der Bund im Rahmen des zweiten Massnahmenpakets eine Einlage von vier Milliarden Franken in die Erwerbsausfallversicherung (EO) zur Entschädigung von Erwerbsausfällen von Selbstständigerwerbenden. Auch dies ist eine A-Fonds-perdu-Einlage, die nicht zurückbezahlt werden muss. Weitere grössere Nachtragskredite (teilweise rückzahlbare Darlehen, teilweise A-Fonds-perdu-Beiträge) gehen in die Bereiche Sport und Kultur. Ferner erhält die Armee zusätzliche Gelder für den Kauf von Sanitätsmaterial und Impfstoffen.

Firmen sollen liquide bleiben

Das umfangreichste Element des zweiten Massnahmenpakets ist der Verpflichtungskredit von 20 Milliarden Franken, den der Bundesrat für die Sicherstellung der Firmenliquidität beschlossen hat. Der Bund garantiert in diesem Umfang Kredite, die Bürgschaftsorganisationen gegenüber dem Bankensystem verbürgen. Die Kredite werden von den Banken ab dem 26. März an Firmen (KMU) als Überbrückungshilfen vergeben. Die Kredite sind grundsätzlich innerhalb von fünf Jahren rückzahlbar und ab einer Höhe von 500'000 Franken in geringem Umfang verzinslich. Die Modalitäten hat der Bundesrat in einer Verordnung festgelegt. Das Instrument des Verpflichtungskredits wurde gewählt, weil es dem Bund ermöglicht, finanzielle Verpflichtungen, die im Einzelnen in ihrer Höhe nicht klar sind, über mehrere Jahre einzugehen. Das Finanzhaushaltsgesetz des Bundes sieht dieses Instrument explizit für die Übernahme von Bürgschaften durch den Bund vor. Im Rahmen eines Verpflichtungskredits fliessen unmittelbar keine Mittel. Ausgaben entstehen dem Bund erst, wenn von den Bürgschaftsorganisationen (bzw. den Banken) gewährte Überbrückungshilfen nicht zurückbezahlt werden und es zu Kreditausfällen kommt. In diesen Fällen entstehen dem Bund finanzielle Verpflichtungen, die der Bund bis zur festgelegten Höhe des Verpflichtungskredits von 20 Milliarden Franken tragen kann. Weil der Bundesrat bereits kurzfristig, das heisst noch im laufenden Rechnungsjahr, mit Kreditausfällen rechnet, beantragt er dem Parlament eine erste 1-Milliarden-Franken-Tranche des Verpflichtungskredits als Nachtragskredit.

Die milliardenschweren Massnahmen, die der Bund zur Abfederung der wirtschaftlichen Folgen der Corona-Krise beschlossen hat (und vielleicht weiter beschliesst), können nicht im ordentlichen Budget untergebracht werden. Das Finanzhaushaltsgesetz des Bundes sieht für solche ausserordentlichen Fälle eine Spezialregel vor: Die höchstzulässigen Ausgaben des Bundes gemäss Schuldenbremse können um einen ausserordentlichen Zahlungsbedarf erhöht werden. Die Regel ist unter anderem bei ausserordentlichen und vom Bund nicht steuerbaren Entwicklungen anwendbar. Es handelt sich um die sogenannte Ergänzungsregel der Schuldenbremse, die 2010 eingeführt wurde und für Situationen wie die jetzige massgeschneidert ist.

Parlament muss Amortisationsfrist festlegen

Die zur Krisenbewältigung beschlossenen Zusatzausgaben können ab einem Mindestbetrag von 0,5 Prozent der Gesamtausgaben in unbegrenzter Höhe als ausserordentlich behandelt werden. Sie werden auf einem Konto ausserhalb der Staatsrechnung, dem Amortisationskonto, statistisch erfasst. Als Vorgabe gilt lediglich, dass diese Ausgaben über die Zeit amortisiert, also durch Überschüsse im ordentlichen Haushalt oder durch ausserordentliche Einnahmen, wie sie zum Beispiel durch die Versteigerung von 5G-Mobilfunklizenzen angefallen sind, ausgeglichen werden. Das Gesetz sieht dafür eine Frist von sechs Jahren vor, die Frist kann vom Parlament aber notfalls verlängert werden. Derzeit hat das Amortisationskonto einen positiven Stand von über 3 Milliarden Franken. Würden alle vom Bundesrat aktuell zur Bewältigung der Corona-Krise beschlossenen Nachtragskredite als ausserordentliche Ausgaben eingestuft, würde der Saldo des Amortisationskontos um rund neun Milliarden Franken ins Negative rutschen. Dieser Fehlbetrag muss später, wenn die Wirtschaft sich erholt hat, amortisiert werden, damit die neu entstandenen Schulden des Bundes wieder abgebaut werden. Zur Amortisation könnten Einsparungen im ordentlichen Haushalt beschlossen werden. Oder, einfacher noch, es könnten dazu Kreditreste im ordentlichen Haushalt verwendet werden, die regelmässig anfallen und eine Amortisation in einer Frist von rund zehn Jahren erlauben würden (solange der Fehlbetrag unter 10 Milliarden Franken bleibt). Dafür ist allerdings eine Änderung des Finanzhaushaltsgesetzes notwendig. Das genaue Vorgehen muss vom Bundesparlament noch festgelegt werden sowie auch die vom Bundesrat im zweiten Massnahmenpaket gefällten Beschlüsse ganz generell politisch noch bestätigt werden müssen.

Die Schuldenbremse jedenfalls, das zeigt sich einmal mehr, ist ein flexibles Instrument, das in allen Situationen einwandfrei funktioniert. Es kann nicht nur mit Einnahmenspitzen, wie sie in den vergangenen Jahren erfreulicherweise wiederholt vorlagen, umgehen, sondern auch mit Krisensituationen und dadurch allenfalls notwendig werdenden hohen, ausserordentlichen Ausgaben.