AHV-Steuervorlage – ein Schritt vorwärts bei zwei dringlichen Problemen

- Einleitung Das Wichtigste in Kürze | Position economiesuisse

- Kapitel 1 Erfolgreicher Steuerstandort – Status quo ist nicht haltbar

- Kapitel 2 Steuervorlage als Werkzeugkasten und Hilfspaket für die Kantone

- Kapitel 3 Transparenz der finanziellen Auswirkungen

- Kapitel 4 Unvermeidbare AHV-Zusatzfinanzierung

Steuervorlage als Werkzeugkasten und Hilfspaket für die Kantone

Im heutigen internationalen Umfeld können Firmen die Sonderbesteuerung, wie sie vor allem in den Kantonen gilt, nicht länger nutzen. Mit dem Wegfall der Sonderregeln steigt die Steuerbelastung der betroffenen Firmen auf einen Schlag massiv an (in gewissen Kantonen würde sie sich mehr als verdoppeln). Die Schweiz könnte als Standort für Konzernhauptsitze international nicht mehr mithalten. Wollen die Kantone auch in Zukunft bedeutende Steuerzahler und Arbeitgeber behalten, müssen sie ihr Steuersystem anpassen.

Unterschiedliche Ausgangslagen in den Kantonen

Vom Wegfall der Sonderbesteuerung sind die Kantone ganz unterschiedlich betroffen:

Kantone mit vielen internationalen Firmen und hohem Normalsteuersatz:

- Durch den Übergang in die Normalbesteuerung bezahlen international tätige Firmen deutlich höhere Steuern. Diese Mehreinnahmen ermöglichen es den Kantonen, ihre Gewinnsteuer nach unten anzupassen.

Kantone mit einem bereits heute tiefen Normalsteuersatz:

- Die steuerliche Attraktivität ist auch ohne Sonderbesteuerung gewährleistet und es besteht ein geringerer Handlungsbedarf.

Kantone mit wenigen internationalen Firmen und hohem Normalsteuersatz:

- Weil nur wenige internationale Firmen in die Normalbesteuerung wechseln und mehr Steuern bezahlen, sind die finanziellen Möglichkeiten für allgemeine Steuersenkungen beschränkt. Diese Kantone sind deshalb auf neue, gezielte Lösungen angewiesen, um steuerlich weiterhin gute Rahmenbedingungen anbieten zu können.

Flexible Ersatzmassnahmen erlauben kantonal angepasste Lösungen

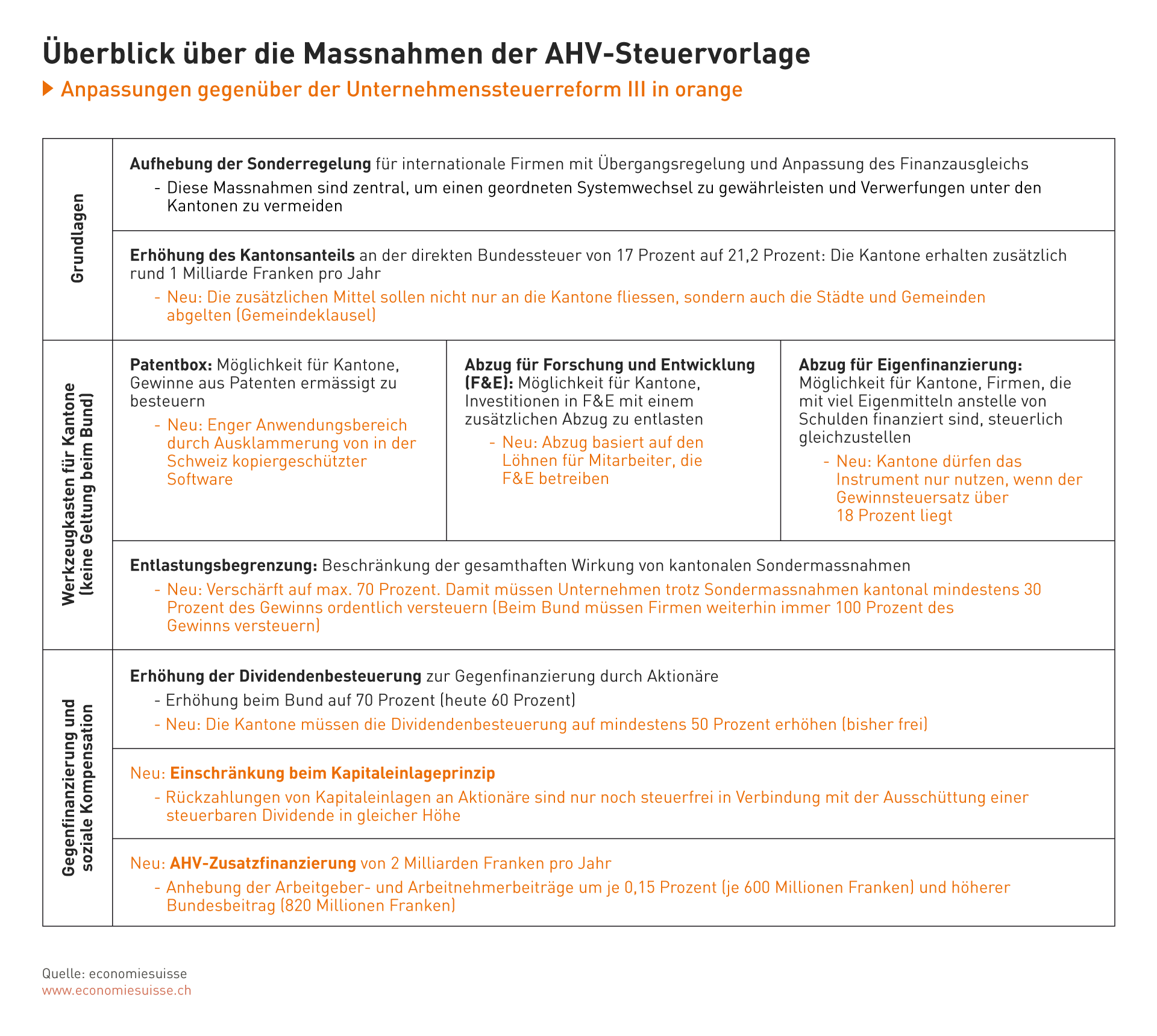

Da die Kantone sehr unterschiedlich betroffen sind, gibt es keine «one size fits all»-Lösung. Der Bund ergreift deshalb im Rahmen der Steuervorlage keine eigenen steuerlichen Massnahmen. Stattdessen wird bewusst ein kantonal flexibler Ansatz verfolgt:

- Die Kantone können freiwillig neue, international unbestrittene Sonderregelungen einführen: die Patentbox, ein Abzug für Forschung und Entwicklung, ein Abzug für Eigenfinanzierung; und/oder sie können die Gewinnsteuer senken (siehe Box). Kantonale Parlamente und allenfalls das Volk entscheiden über die Massnahmen.

- Der Bund profitiert massgeblich von der steuerlichen Wettbewerbsfähigkeit der Kantone. Er leistet deshalb einen finanziellen Beitrag von rund 1 Milliarde Franken an die Kantone. Die Kantone erhalten damit finanziellen Spielraum und können auch die Auswirkungen auf Städte und Gemeinden abgelten.

Dieses Paket ermöglicht es den Kantonen, den Übergang in die neue Steuerwelt so schonend wie möglich zu gestalten. Ohne die Bundesvorlage erhielten die Kantone keine finanzielle Unterstützung vom Bund. Das heutige Bundesrecht erlaubt es ihnen auch nicht, neue Sonderregelungen einzuführen. Die einzig mögliche Massnahme wäre eine Gewinnsteuersenkung. Gerade Gewinnsteuersenkungen sind für einige besonders betroffene Kantone aber sehr teuer.

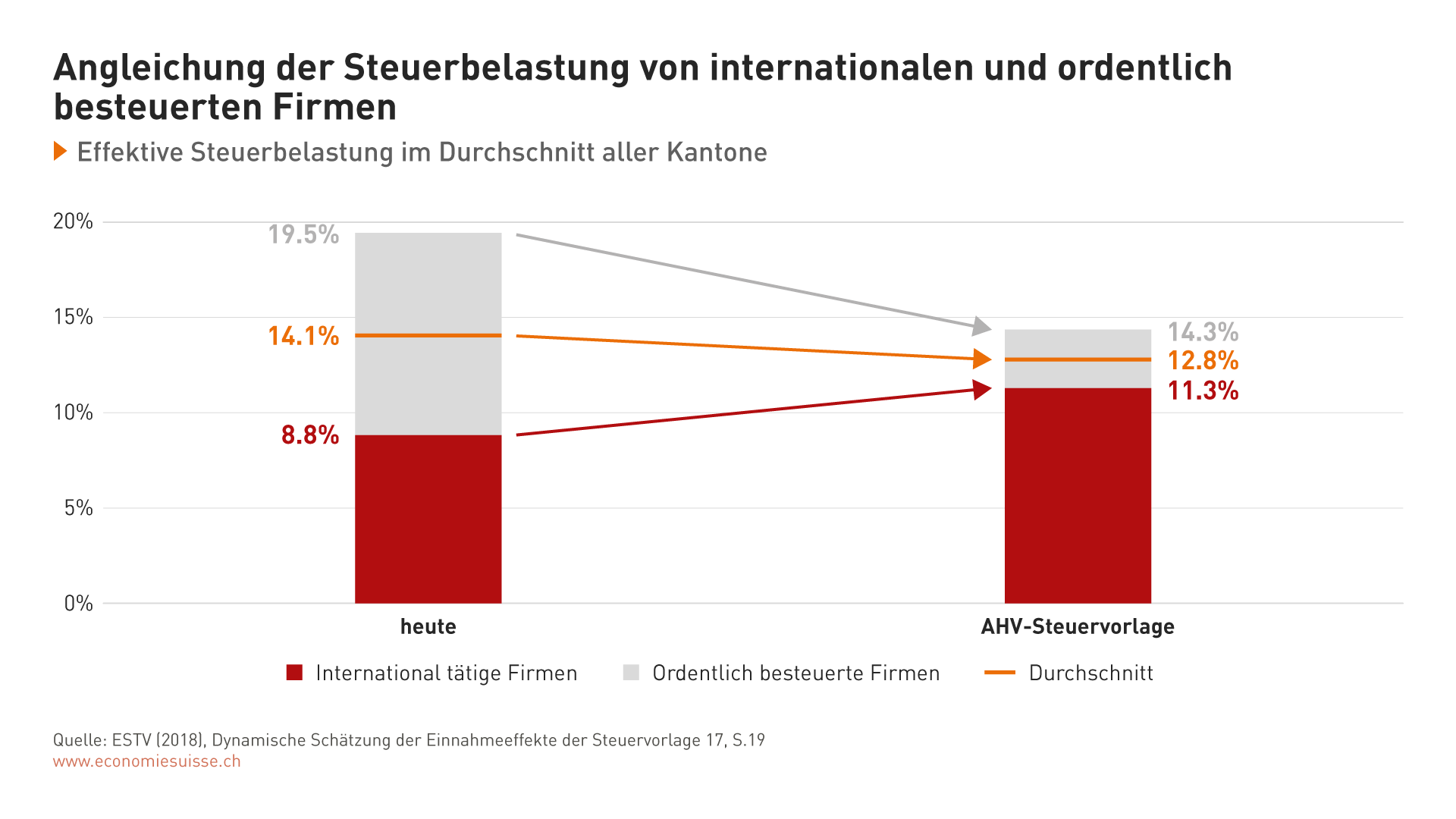

Effekt der Steuervorlage: Steuerliche Angleichung von internationalen Firmen und KMU

Für international tätige Firmen wird es künftig keine Sonderbehandlung mehr geben. Ihre steuerliche Belastung wird deshalb ansteigen. Die Eidgenössische Steuerverwaltung (ESTV) schätzt die Mehrbelastungen trotz der geplanten Abfederungsmassnahmen der Kantone auf 2,4 Milliarden Franken. Setzen die Kantone ihre Pläne um, sinken dagegen die Steuern für ordentlich besteuerte Schweizer KMU (siehe Grafik 2). Im Durchschnitt aller Firmen in der Schweiz ergibt sich eine massvolle Senkung der Steuerbelastung von heute 14,1 Prozent auf 12,8 Prozent.

Grafik 2

Internationale Firmen bezahlen durch den Wegfall der Sonderbesteuerung höhere Steuern. Heute ordentlich besteuerte Firmen, insbesondere schweizerische KMU, werden durch die kantonal geplanten Massnahmen entlastet. Im Durchschnitt aller Firmen ergibt sich eine massvolle Entlastung.

Werkzeugkasten der Kantone

Patentbox

Die Patentbox fördert Innovation, indem Gewinne aus Patenten ermässigt besteuert werden. Sie wird seit Längerem von zahlreichen EU-Staaten angewendet. Im Rahmen der OECD haben sich die Staaten auf eine Ausgestaltung geeinigt, wonach die steuerliche Ermässigung nur greift, wenn die Forschung im Land selbst angesiedelt ist (Nexus-Ansatz). Reine Gewinnverschiebung ist nicht zulässig. Die Schweizer Patentbox hält sich an den OECD-Standard.

Abzug für Forschung & Entwicklung (F&E)

Für KMU lohnt sich ein Patentantrag nicht in jedem Fall, zudem ist die Patentbox gemäss OECD-Regeln administrativ aufwendig. Ergänzend können die Kantone deshalb einen Abzug für F&E einführen. Auch diese Massnahme ist international verbreitet und akzeptiert. Konkret können Firmen damit für die Löhne des Forschungspersonals einen um maximal 50 Prozent höheren Aufwand geltend machen.

Abzug für Eigenfinanzierung

Verschuldet sich eine Firma, wird das heute steuerlich belohnt. Schuldzinsen können als Aufwand vom steuerbaren Gewinn abgezogen werden. Arbeitet eine Firma hingegen mit dem Geld von Aktionären oder mit ersparten Mitteln (Eigenfinanzierung), ist kein Abzug möglich. Diese Ungleichbehandlung wird allgemein als falsch anerkannt. Eine neue Massnahme sieht deshalb vor, dass Firmen mit hoher Eigenfinanzierung ebenfalls einen Abzug auf ihrem eingesetzten Kapital machen können. Das ist fair und stärkt dank tieferer Verschuldung die Krisenfestigkeit der Unternehmen. Zudem kann eine hohe Mehrbelastung durch die Abschaffung von Sonderregeln für die Konzernfinanzierung verhindert werden. Das ist besonders wichtig für Kantone mit vielen solchen Firmen wie zum Beispiel der Kanton Zürich. Im Gegensatz zur Unternehmenssteuerreform III darf diese Massnahme aber nur von Kantonen angewendet werden, die ihren Gewinnsteuersatz auf einem hohen Niveau belassen.

Entlastungsbegrenzung

Die Kantone können selbst festlegen, wie stark die neuen Massnahmen wirken sollen. Sie können die Steuerermässigung für jede Massnahme einzeln einstellen und zusätzlich auch für die kumulierte Wirkung aller Massnahmen insgesamt. Die sogenannte Entlastungsbegrenzung stellt sicher, dass Firmen immer mindestens 30 Prozent des Gewinns im Kanton normal versteuern. Kantonale Nullbesteuerungen wie heute sind nicht mehr möglich. Die Bundessteuer bezahlen Firmen immer zu 100 Prozent.

Gewinnsteuersenkungen

Um weiterhin steuerlich wettbewerbsfähig zu sein, planen verschiedene Kantone, ihre Gewinnsteuersätze anzupassen. Einzelne Kantone sehen eine Senkung der Gewinnsteuer als Hauptmassnahme vor, andere als Ergänzung. Den Ausschlag gibt die jeweilige Ausgangslage. Was den Gewinnsteuersatz anbelangt, sind die Kantone völlig frei. Die Bundesvorlage enthält keine Vorgaben. Für internationale Firmen kann eine Gewinnsteuersenkung eine Teilkompensation für die Abschaffung der Sonderbesteuerung sein. Netto profitieren werden insbesondere schweizerische Firmen, die heute ordentlich besteuert sind. Es wäre das einzige Instrument, das die Kantone zur Verfügung hätten, wenn die AHV-Steuervorlage scheitern sollte.

Tabelle 1

Die AHV-Steuervorlage besteht aus einem ausgewogenen Mix. Die Kantone können freiwillig neue, international unbestrittene Sonderregelungen einführen. Der Bund leistet einen finanziellen Beitrag an Kantone und Gemeinden. Sozialpolitisch enthält die Vorlage eine AHV-Zusatzfinanzierung.